Preprečevanje pranja denarja

Denar je opran, ko je njegov pravi izvor prikrit in pridobi vse lastnosti zakonito pridobljenega premoženja. Končni cilj pranja denarja je postopna vključitev opranega denarja ali premoženja v običajne finančne tokove, ki so sestavni del zakonite poslovne dejavnosti, oziroma v ponovno investiranje v kriminalno dejavnost.

Sumljive transakcije

Problematika razširjenosti organiziranega in finančnega kriminala v povezavi s pranjem denarja je vedno bolj aktualna, tveganje pa v zadnjih letih povečujejo različne oblike financiranja terorizma. Pranje denarja predstavlja resno grožnjo stabilnosti in celovitosti delovanja finančnih ustanov, škoduje stabilnosti in ugledu finančnega sektorja države, ogroža notranji trg in njegovo konkurenčnost, predvsem pa dolgoročno slabi zaupanje v demokratične institute sodobne družbe.

Kriminalne dejavnosti stremijo k ustvarjanju protipravne premoženjske koristi. Kaznivo dejanje pranja denarja stori oseba, ki denar ali premoženje, za katerega ve, da je bilo pridobljeno s kaznivim dejanjem, sprejme, zamenja, hrani, z njim razpolaga, ga uporabi pri gospodarski dejavnosti, ali na drug način, določen z Zakonom o preprečevanju pranja denarja, s pranjem zakrije ali poskusi zakriti njegov izvor (245. člen KZ-1). Denar je «opran«, ko njegov pravi izvor ni razviden in ima vse lastnosti legitimno pridobljenega premoženja. Končni cilj pranja denarja je postopna vključitev »opranega« denarja ali premoženja v običajne poslovne tokove, ki so sestavni del zakonite poslovne dejavnosti, oziroma investiranje v kriminalno dejavnost (obstoječo ali novo).

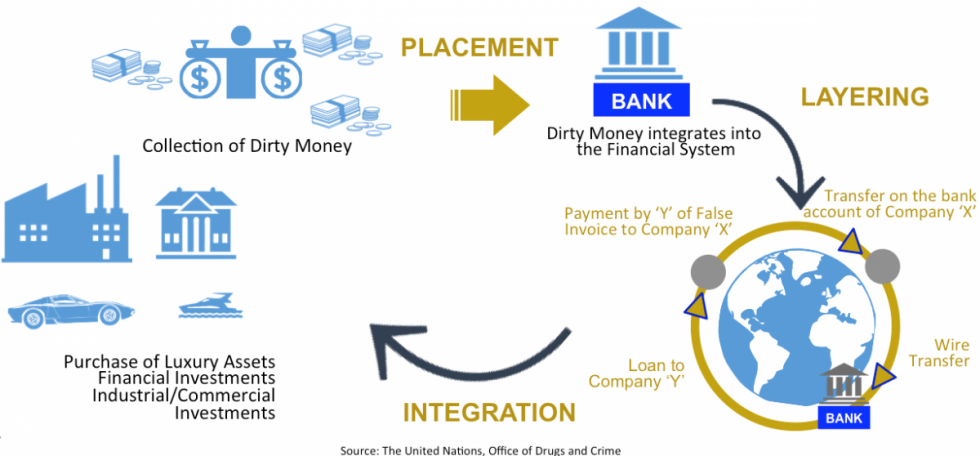

Po uveljavljeni definiciji Projektne skupine za finančno ukrepanje (angleško Financial Action Task Force – FATF), ki deluje pod okriljem OECD, je proces pranje denarja postopek prikrivanja nelegalnega premoženja, ki poteka v treh fazah:

- Plasiranje sredstev (angleško placement) v finančni sistem države, na primer prenos gotovine čez mejo, elektronska nakazila v tujino, zamenjava v drugo valuto (banke, menjalnice, igralnice, pošte).

- Prikrivanje izvora denarja (angleško layering) vključuje finančne operacije v tujini preko različnih finančnih instituciji, uporaba off-shore podjetij, fiktivna nakazila in pogodbe, drobljenje zneskov, navidezno zadolževanje, uporaba sefov, nakup plačilnih instrumentov z gotovino, tihotapljenje gotovine, dvojno računovodstvo, preprodaja nepremičnin.

- Integracija (angleško integration) oziroma vključitev sredstev v gospodarstvo ali ponovno investiranje v kriminalno dejavnost.

O določeni tipologiji pranja denarja govorimo takrat, ko zaznamo vzorec ali serijo podobnih postopkov (metod) prikrivanja nezakonitega izvora denarja ali drugega premoženja, ki vključujejo različne mehanizme, instrumente in tehnike:

- mehanizem pranja denarja je okolje oziroma sistem, kjer se delno ali v celoti izvajajo aktivnosti pranja denarja in ga predstavljajo predvsem naslednje kategorije: finančne institucije (banke, hranilnice, borzno posredniške družbe, leasing hiše), notarji, odvetniki, fizične osebe, pravne osebe oziroma gospodarske družbe (domača in tuja podjetja ter slamnata podjetja, off-shore podjetja), sistemi za prenos denarja (Western Union, MoneyGram);

- instrument pranja denarja je nosilec vrednosti, ki se uporablja za aktivnosti pranja denarja kot so gotovina, čeki, vrednostni papirji, nepremičnine, vozila in plovila, podjetja;

- tehnika pranja denarja je način izvajanja aktivnosti pranja denarja, ki jo predstavljajo dvigi gotovine, pologi gotovine, elektronski prenosi sredstev med računi (angleško »wire transfers«), uporaba alternativnih sistemov za prenos sredstev, prenos gotovine preko državne meje, menjava valut, drobljenje zneskov.

Tipologije pranja denarja

Na uradu že od leta 2005 ugotavljamo, da se število sporočenih sumljivih transakcij ter pobud državnih in nadzornih organov, na podlagi katerih urad začne obravnavati konkretne zadeve, stalno povečuje. Skladno s tem se povečuje tudi število zadev, ki jih urad, zaradi ugotovljenih razlogov za sum pranja denarja ali drugih kaznivih dejanj, z obvestili o sumljivih transakcijah pošilja v nadaljnjo obravnavo pristojnim organom - policiji, tožilstvu ali davčni upravi. Na uradu že dlje časa poleg vsakodnevnih operativnih analiz, izvajamo tudi analizo podatkov iz obvestil o sumljivih transakcijah poslanih pristojnim organom in drugih virov z namenom, da bi zaznali morebiten ponavljajoč vzorec ali serijo podobnih metod prikrivanja nezakonitega izvora denarja ali drugega premoženja, ki vključujejo različne mehanizme, instrumente in tehnike pranja denarja. Glede na to, da se število zadev poslanih pristojnim organom vsako leto povečuje, se povečuje tudi nabor podatkov primernih za opravljanje takšnih tako imenovanih strateških analiz.

Tako smo na podlagi opravljenih strateških analiz, poleg posameznih pojavnih oblik pranja denarja, zaznali nekatere tipologije pranja denarja, katerih značilnosti so predstavljene spodaj:

Uporaba fizičnih oseb za pranje denarja

Prisotnost tipologije pranja denarja z uporabo fizičnih oseb ugotavljamo na uradu že vrsto let, največkrat kot uporabo bančnih računov fizičnih oseb. Tipologija uporabe bančnih računov fizičnih oseb v velikem številu zadev kombinira z drugimi znanimi tipologijami pranja denarja, predvsem s tipologijo uporabe bančnih računov slamnatih podjetij. Glavna značilnosti navedene tipologije je, da se osebni računi fizičnih oseb uporabljajo predvsem za prejemanja sredstev in dvige gotovine ali nakazila na druge račune, pri čemer fizične osebe s temi transakcijami največkrat nimajo nič, ampak samo posodijo svoje ime in bančni račun, s tem pa omogočijo anonimnost dejanskim organizatorjem teh aktivnosti. Kot namen nakazil na račune fizičnih oseb so navedeni nameni, ki običajno niso realni in ne odražajo dejanskega namena transakcij. Fizične osebe se lahko za pranje denarja uporabi tudi brez bančnega računa te osebe, največkrat gre za primere tako imenovanih »cash« kurirjev, katerih naloga je prenos gotovine med različnimi državami, s čimer se prikrije sled za temi sredstvi.

V povezavi s tipologijo uporab bančnega računa fizične osebe, smo v zadnjih dveh letih zaznali tudi tipologijo uporab računov fizičnih oseb, v povezavi s predhodnim kaznivim dejanjem tatvine z vdorom v računalnike, oziroma bančne račune oseb, ki uporabljajo spletno bančništvo. Storilci teh kaznivih dejanj običajno sploh niso prisotni v Sloveniji, saj za izvršitev kaznivega dejanja potrebujejo zgolj računalnik in dostop do interneta, preko katerega nato v računalnik oškodovanca nepooblaščeno naložijo programsko opremo, ki jim omogoča, da se dokopljejo do gesel, ki jih oškodovane osebe koristijo za dostop do internetnega bančništva. Ko storilci pridobijo te podatke potrebujejo le še tretjo osebo (»slamnati mož«), ki jim »posodi« svoj osebni račun, na katerega storilci nakažejo neupravičeno odvzeta sredstva iz računa oškodovanca. Tretja oseba nato nezakonito pridobljena sredstva dvigne v gotovini ali jih z uporabo sistemov za prenos denarja nakaže storilcem kaznivih dejanj tatvine. Na ta način tretja oseba zavestno ali iz malomarnosti, običajno za določeno provizijo, za neznane storilce opere denar, ki izvira iz predhodnih kaznivih dejanj tatvine denarja iz bančnih računov. Zaznani so bili tudi primeri, ko so storilci teh kaznivih dejanj tretje osebe zavedli in spravili v zmoto, da so le te mislile, da opravljajo legalne posle in da se njihovi računi uporabljajo za legalno poslovanje, vendar temu ni bilo tako.

Uporaba slamnatih oseb za pranje denarja

Prisotnost tipologije pranja denarja z uporabo bančnih računov slamnatih podjetij ugotavljamo že nekaj let in je tudi ena izmed dveh največkrat ugotovljenih tipologij pranja denarja v Sloveniji. Slamnato podjetje je največkrat uporabljeno za pranje denarja, ki izvira iz predhodnih gospodarskih kaznivih dejanj, kot sta zloraba položaja ali zaupanja pri gospodarski dejavnosti ali davčna zatajitev, redkeje na predhodna dejanja sumimo kazniva dejanja klasičnega kriminala.

Slamnata podjetja so ključni člen pri izvrševanju predhodnih kaznivih dejanj davčne zatajitve iz naslova davka na dodano vrednost (DDV) in v nadaljevanju kaznivega dejanja pranja denarja. Gre za neplačujoče gospodarske subjekte (angleško »missing trader«) za katere se je v Sloveniji uveljavil izraz slamnato podjetje. Za slamnata podjetja je namreč značilno, da so znotraj prazna (votla kot slama) saj nimajo premičnega ali nepremičnega premoženja. Vse kar imajo je identifikacijska (davčna) številka in transakcijski račun na katerega prejemniki računov (ki so praviloma fiktivni) nakazujejo denar, ki se potem z računa dviga v gotovini. Slamnata podjetja zastopajo slamnati direktorji (slamnati možje), ki so običajno osebe, ki v resnici ne opravljajo funkcije zakonitega zastopnika in ne sklepajo poslov po svoji volji ampak po navodilu organizatorjev nezakonitih poslov. Običajno so slamnati direktorji osebe iz družbenega dna, s kriminalno preteklostjo ali tujci.

Uporaba off-shore podjetij za pranje denarja

Podjetje off-shore je nerezidenčna gospodarska družba, ki gospodarske dejavnosti ne sme opravljati znotraj jurisdikcije, v kateri je bila ustanovljena (Sejšeli, Delaware, Deviški otoki, in tako dalje.). Na naši spletni strani je objavljen seznam držav, v zvezi s katerimi lahko obstaja povečano tveganje za pranje denarja in financiranje terorizma, ki vsebuje tudi seznam držav, ki jih je IMF prepoznal kot off-shore centre. Postopek ustanovitve off-shore podjetja v off-shore območju v tujini je relativno enostaven, hiter in poceni ter ga je mogoče izvesti preko interneta. Značilnost večine off-shore podjetij je, da imena direktorjev in družbenikov niso zapisana v nobeni javni listini ali registru, kar velja tudi za podatke o dejanskem lastniku (angleško beneficial owner), kar znatno otežuje delo organov pregona. Off-shore podjetja in njegovi bančni računi v tujini ali Sloveniji so pogosto uporabljeni pri izvrševanju različnih gospodarskih kaznivih dejanj in kaznivega dejanja pranja denarja. Najpogosteje se off-shore podjetja in njegovi bančni računi uporabljajo za prenose sredstev nezakonitega izvora z uporabo elektronskega bančništva, prikrivanje dejanskih lastnikov, ki razpolagajo s sredstvi in za dvige gotovine iz bančnih računov teh podjetij.

Zamenjava bankovcev manjših vrednosti v bankovce večjih vrednosti

Navedena tipologija je prisotna predvsem pri storilcih tistih kriminalnih dejavnostih, kjer nezakonita sredstva izvirajo iz ponavljajočih nelegalnih aktivnosti, kot so promet z nedovoljenimi drogami, ukradenim blagom, tihotapskim blagom, prostitucija, ilegalne stave, in tako dalje. Pri tej tipologiji gre za izvrševanje prve faze pranja denarja, ko storilci sami ali preko tretjih oseb, nezakonito pridobljene količine denarja v obliki bankovcev v manjših vrednostih (10, 20 ali 50 evrov), položijo na bančne račune v več poslovalnicah in kasneje ta denar dvignejo v bankovcih večjih vrednosti.

Uporaba sistemov za prenos denarja

S pomočjo sistemov za prenos denarja (na primer Western Union, MoneyGram) se lahko učinkovito prenaša denar nezakonitega izvora različnim osebam po celem svetu. Sistem namreč omogoča vplačilo denarja na enem mestu in dvig denarja nekje drugje po svetu, pri čemer mora oseba, ki ji je denar namenjen, imeti pravilno geslo ter osebni dokument za dvig teh sredstev. Ravno potencialna anonimnost prejemnika teh sredstev (preko ponarejenih dokumentov), razširjena mreža poslovalnic, ki omogoča prenos denarja skoraj po celem svetu (v nekaterih državah mimo strogih pravil, ki veljajo za finančno bančne sisteme), so glavni dejavniki za razširjenost te tipologije pranja denarja.

Raba posojil za pranje denarja

Med tehnikami pranja denarja v zvezi s posojili je najbolj znana tehnika »loan back«. Lastnik umazanega denarja se z neko osebo, s katero ima zaupen odnos, dogovori o sklenitvi posojilne pogodbe v kateri je lažno navedeno, kot da posojilodajalec lastniku umazanega denarja posoja svoj denar. Na ta način prejemnik posojila pridobi dokument (posojilno pogodbo) o izvoru denarja (posojilo), v resnici pa gre za umazan denar, ki ga je posodil sam sebi ali svojemu podjetju. Največkrat je posojilodajalec denarja kriminalnega izvora off-shore podjetje z zakritim lastništvom in z bančnim računom v tuji državi. Pogosto se uporablja tudi tehnika »back-to-back loan«, kjer gre za pridobitev legalnega bančnega posojila, ki je zavarovan z sredstvi kriminalnega izvora, ki so v obliki depozita vezana na isti ali kakšni drugi banki. Storilec na ta način od banke pridobi dokument - posojilno pogodbo s katero lahko dokazuje, da je izvor denarja s katerim razpolaga čist, v resnici pa so ta sredstva iz posojila zavarovana z umazanim denarjem, ki je bil pred tem plasiran v banko oziroma finančno bančni sistem.

Uporaba računov družb in fizičnih oseb v povezavi s sredstvi in družbami iz sosednjih držav

Gre za tipologijo, ki po svoji vsebini zajema značilnosti tipologije uporab fizičnih oseb in tipologije uporab »slamnatih« družb. Navedeno tipologijo smo v nemanjšem obsegu zaznali že pred letom 2009, od tega leta naprej pa beležimo njen porast. Glavna značilnost tipologije je, da gre za uporabo bančnih računov pravnih ali fizičnih oseb, ki služijo predvsem za prejemanje sredstev iz tujine (večinoma iz držav EU), ki se kasneje dvignejo v gotovini ali nakažejo na razne druge račune. Običajno so pri tej tipologije uporabljene »slamnate« družbe, ki so ustanovljene v Sloveniji in sicer v mestih, ki ležijo blizu državne meje, lastniki in zastopniki teh družb so običajno tuje osebe, redkeje slovenski državljani. Na računih slamnatih družb se praviloma vršijo samo dve skupini transakcij – prilivi sredstev iz tujine (večinoma iz držav EU), katerim v kratkem času sledijo odlivi sredstev nazaj v tujino (večinoma v države EU) ali dvigi gotovine s strani pooblaščencev. Vpletene fizične osebe običajno služijo kot »slamnate« osebe, preko katerih se prikriva dejanske lastnike in organizatorje teh aktivnosti.

Seznam tveganih držav

Seznam držav, ki imajo po podatkih mednarodnih organizacij pomanjkljivo zakonodajo ali je ne izvajajo v celoti oziroma se države povezuje z drugimi tveganji, ki lahko vplivajo na uspešnost boja zoper pranje denarja in financiranje terorizma.

-

Seznam tveganih držav s pojasnili

Seznami in evidence- Seznam tveganih drzav s pojasnili 2025 junij (docx, 47 KB)

-

Arhiv seznamov tveganih držav

Seznami in evidence- Seznam tveganih drzav s pojasnili 2025 marec (docx, 47 KB)

- Seznam tveganih drzav s pojasnili 2024 november (docx, 46 KB)

- Seznam tveganih drzav s pojasnili 2024 julij (docx, 46 KB)

- Seznam tveganih držav s pojasnili - februar 2024 (docx, 47 KB)

- Seznam tveganih držav s pojasnili - november 2023 (docx, 47 KB)

- Seznam tveganih držav s pojasnili - oktober 2023 (docx, 47 KB)

- Seznam tveganih držav s pojasnili - avgust 2023 (docx, 43 KB)

- Seznam tveganih držav s pojasnili - junij 2023 (docx, 42 KB)

- Seznam tveganih držav s pojasnili - marec 2023 (docx, 43 KB)

- Seznam tveganih držav s pojasnili - februar 2023 (docx, 42 KB)

- Seznam tveganih držav s pojasnili - januar 2023 (docx, 42 KB)

- Seznam tveganih držav s pojasnili - april 2022 (docx, 41 KB)

- Seznam tveganih držav s pojasnili - marec 2022 (docx, 49 KB)

- Seznam tveganih držav s pojasnili - december 2021 (docx, 53 KB)

- Seznam tveganih držav s pojasnili - avgust 2021 (docx, 54 KB)

- Seznam tveganih držav s pojasnili - marec 2021 (docx, 50 KB)

- Seznam tveganih držav s pojasnili - november 2020 (docx, 49 KB)

- Seznam tveganih držav s pojasnili - julij 2020 (pdf, 302 KB)

- Seznam tveganih držav s pojasnili - marec 2020 (pdf, 309 KB)

- Seznam tveganih držav s pojasnili - september 2019 (pdf, 298 KB)

- Seznam tveganih držav s pojasnili - marec 2019 (pdf, 350 KB)

- Seznam tveganih držav s pojasnili - november 2018 (pdf, 341 KB)

Nakazila v tvegane države

Objava podatkov o transakcijah v tvegane države, ki jih uradu posredujejo zavezanci na podlagi drugega odstavka 75. člena ZPPDFT-2.

-

Arhiv nakazil v tvegane države

Seznami in evidence- Nakazila v tvegane države v letu 2024 (xlsx, 5.1 MB)

- Nakazila v tvegane države v letu 2023 (xlsx, 3.2 MB)

- Nakazila v tvegane države v letu 2022 (xlsx, 781 KB)

- Nakazila v tvegane države v letu 2021 (xlsx, 383 KB)

- Nakazila v tvegane države v letu 2020 (xlsx, 581 KB)

- Nakazila v tvegane države v letu 2019 (xlsx, 1.6 MB)

- Nakazila v tvegane države v letu 2018 (xlsx, 1.5 MB)

- Nakazila v tvegane države v letu 2017 (xlsx, 920 KB)

- Nakazila v tvegane države v letu 2016 (xlsx, 249 KB)

- Nakazila v tvegane države v letu 2015 (xlsx, 438 KB)

- Nakazila v tvegane države v letu 2014 (xlsx, 387 KB)

- Nakazila v tvegane države v letu 2013 (xlsx, 252 KB)

- Nakazila v tvegane države v letu 2012 (xlsx, 317 KB)

Sporočanje podatkov o sumljivih transakcijah, gotovinskih transakcijah in nakazilih v tvegane države

| Naziv storitve | Institucija |

|---|---|

| Urad Republike Slovenije za preprečevanje pranja denarja |

Mednarodno sodelovanje

Na uradu izmenjujemo podatke s tujimi organi, pristojnimi za preprečevanje pranja denarja in financiranje terorizma v skladu z določili Zakona o preprečevanju pranja denarja in financiranja terorizma. Sodelujemo tudi v odborih mednarodnih teles (Evropska unija, Svet Evrope), ki se ukvarjajo s preprečevanjem in odkrivanjem pranja denarja in financiranja terorizma, pri ocenjevanju Slovenije s strani odbora MONEYVAL, ter pri pripravi in implementaciji akcijskih načrtov.

Moneyval in FATF

Moneyval je posebni odbor strokovnjakov Sveta Evrope za ocenjevanje učinkovitosti sistemov preprečevanja pranja denarja in financiranja terorizma, katerega članica je tudi Republika Slovenija. Moneyval izvaja periodična ocenjevanja svojih držav članic, podlaga zanje pa so standardi FATF (angleško Financial Action Task Force FATF, Projektna skupina za finančno ukrepanje) za preprečevanje pranja denarja in financiranje terorizma ter pripadajoča metodologija. Peti krog ocenjevanja Republike Slovenije je potekal v letu 2016, poročilo ocenjevanja Slovenije je bilo sprejeto na 53. plenarnem zasedanju Moneyval v maju 2017.

Konvencija Sveta Evrope št. 198 o pranju, odkrivanju, zasegu in zaplembi premoženjske koristi, pridobljene s kaznivim dejanjem, in o financiranju terorizma

Urad ima določene pristojnosti na podlagi Konvencije Sveta Evrope št. 198 o pranju, odkrivanju, zasegu in zaplembi premoženjske koristi, pridobljene s kaznivim dejanjem, in o financiranju terorizma (Varšavska konvencija), ki je pričela veljati 1. avgusta 2010. Po tej konvenciji je urad centralni organ, preko katerega potekajo vsa zaprosila in zahtevki, ki se nanašajo na pranje denarja, odkrivanje, zaseg in odvzem premoženjske koristi, pridobljene s kaznivim dejanjem pranja denarja in financiranjem terorizma.

Mednarodna skupina EGMONT

Urad je ustanovni član mednarodne skupine EGMONT, nastale leta 1995 in združuje sorodne organe (angleško Financial Intelligence Units - FIU), ki se ukvarjajo s preprečevanjem in odkrivanjem pranja denarja ter v zadnjih letih tudi preprečevanjem in odkrivanjem financiranja terorizma. Skupino EGMONT, ki se je iz neformalne skupnosti v letu 2008 preoblikovala v formalno skupnost, je konec novembra 2018 sestavljalo 159 uradov iz celega sveta.

Izmenjava podatkov s sorodnimi organi

Urad lahko podatke s sorodnimi organi izmenjuje preko posebne računalniške mreže Egmont Secure Web - ESW, ki je dostopna le članom skupine EGMONT, njen skrbnik pa je ameriški urad (FinCEN). Podatki s sorodnimi organi se lahko izmenjujejo tudi preko računalniške mreže FIU.NET, ki združuje le urade držav članic Evropske unije.

Pisma o izmenjavi podatkov

Na bilateralni ravni je urad do vključno 14. septembra 2022 podpisal pisma o izmenjavi podatkov (angleško Memorandum of Understanding) z 52 uradi in naslednjih držav: Združene države Amerike, Belgije, Italije, Hrvaške, Češke, Romunije, Slovaške, Cipra, Bolgarije, Latvije, Italije, Litve, Makedonije, Monaka, Albanije, Poljske, Avstralije, Ukrajine, Srbije, Estonije, Izraela, Rusije, Črne gore, Gruzije, Kanade, Čila, Federacije BIH, San Marina, Nizozemskih Antilov, Moldavije, Malte, Kosova, Arube, Hondurasa, Islamske republike Iran, Mongolije, Kraljevine Saudove Arabije, Sri Lanke, Vatikana, Japonske, Paname, Liechtensteina, St. Maartena, Kitajske, Norveške, Združenega kraljestva, Portugalske, Grčije, Maldivov, Gvatemale, Južne Afrike in Tajvana.

Nadnacionalna ocena tveganja

Evropska komisija je pripravila poročilo o nadnacionalni oceni tveganja, ki se nanaša na tveganja pranja denarja in financiranja terorizma, ki vplivajo na notranji trg in so povezana s čezmejnimi dejavnostmi. V njem so analizirana tveganja pranja denarja in financiranja terorizma, s katerimi bi se lahko soočala EU, predlagan pa je tudi celovit pristop k njihovi obravnavi.

-

Poročilo o oceni tveganja pranja denarja in financiranja terorizma

Poročila

Nacionalna ocena tveganja

Na podlagi prvega FATF priporočila s področja preprečevanja pranja denarja in financiranja terorizma morajo države izvesti projekt Nacionalne ocene tveganja. Na podlagi analize vrste podatkov morajo identificirati področja z višjim tveganjem za pranje denarja oziroma financiranje terorizma, preveriti, ali njihov sistem preprečevanja pranja denarja in financiranje terorizma upošteva to tveganje v zadostni meri ter zahtevati od finančnih, nefinančnih inštitucij ter samostojnih nefinančnih dejavnosti in poklicev, da identificirajo tveganje, ga ocenijo ter določijo ukrepe za njegovo zmanjšanje.

Republika Slovenija mora na podlagi prvega odstavka 13. člena Zakona o preprečevanju pranja denarja in financiranja terorizma izvesti nacionalno oceno tveganja za pranje denarja in financiranja terorizma, ki jo je potrebno posodobiti najmanj vsake štiri leta.

-

Poročila

- Povzetek poročila o izvedbi nacionalne ocene tveganja Republike Slovenije za pranje denarja in financiranje terorizma 2021 (docx, 417 KB)

- Povzetek poročila o izvedbi nacionalne ocene tveganja Republike Slovenije za pranje denarja in financiranje terorizma 2015 (pdf, 1.5 MB)

- Posodobljeno poročilo o izvedbi nacionalne ocene tveganja Republike Slovenije za pranje denarja in financiranje terorizma s podatki za leti 2014 in 2015 (pdf, 2.4 MB)

Zavezanci

Zavezanci, ki so dolžni izvajati ukrepe za odkrivanje in preprečevanje pranja denarja in financiranja terorizma so določeni v 4. členu Zakona o preprečevanju pranja denarja in financiranja terorizma.

Naloge in obveznosti zavezancev

Zavezanci morajo za namene odkrivanja ter preprečevanja pranja denarja in financiranja terorizma pri opravljanju svojih dejavnosti izvajati naslednje naloge:

- izdelava ocene tveganja pranja denarja in financiranja terorizma,

- vzpostavitev politik, kontrol in postopkov za učinkovito ublažitev in obvladovanje tveganj pranja denarja in financiranja terorizma,

- izvajanje ukrepov za poznavanje stranke (pregled stranke),

- sporočanje predpisanih in zahtevanih podatkov ter predložitev dokumentacije uradu,

- imenovanje pooblaščenca in namestnikov pooblaščenca ter zagotovitev pogojev za njihovo delo,

- skrb za redno strokovno usposabljanje zaposlenih ter zagotovitev redne notranje kontrole nad opravljanjem nalog,

- priprava seznama indikatorjev za prepoznavanje strank in transakcij, v zvezi s katerimi obstajajo razlogi za sum pranja denarja ali financiranja terorizma,

- zagotovitev varstva in hrambe podatkov ter upravljanje s tem zakonom predpisanih evidenc,

- izvajanje politik in postopkov skupine ter ukrepov odkrivanja in preprečevanja pranja denarja in financiranja terorizma v lastnih podružnicah in hčerinskih družbah v večinski lasti v državah članicah in v tretjih državah,

- izvajanje drugih nalog in obveznosti na podlagi Zakona o preprečevanju pranja denarja in financiranja terorizma (ZPPDFT-2) in predpisih, sprejetih na njegovi podlagi.

Mnenja

V pomoč zavezancem so predstavljena mnenja urada v zvezi z izvajanjem nekaterih določb Zakona o preprečevanju pranja denarja in financiranja terorizma, ki sicer niso formalno-pravno obvezujoča, saj obvezno razlago zakonskih določb lahko predpiše le Državni zbor v predpisanem postopku. Mnenja so izdana zaradi lažjega in enotnega tolmačenja zakonskih določb, katere pa urad po potrebi lahko dopolnjuje oziroma spreminja.

-

Pregled stranke

Mnenja, pojasnila in odgovori- Ugotavljanje in preverjanje istovetnosti tujcev (pdf, 81 KB)

- Pregled stranke pri 2000 evrih (pdf, 180 KB)

- Obveznost pregleda stranke pri občasnih transakcijah (pdf, 185 KB)

- Opustitev določenih ukrepov pregleda stranke (pdf, 123 KB)

-

Politično izpostavljene osebe

Mnenja, pojasnila in odgovori- Usmeritve glede politično izpostavljenih oseb (pdf, 263 KB)

- Ugotavljanje politične izpostavljenosti (pdf, 177 KB)

-

Virtualne valute

Mnenja, pojasnila in odgovori- Usmeritve urada v zvezi z ugotavljanjem izvora sredstev (pdf, 166 KB)

-

Sporočanje podatkov uradu

Mnenja, pojasnila in odgovori- Sporočanje podatkov uradu v primeru menjalniških poslov (pdf, 106 KB)

-

Prepoved sklenitve poslovnega razmerja oziroma obveznost prekinitve obstoječega poslovnega razmerja po ZPPDFT-1

-

Dejanski lastniki

Mnenja, pojasnila in odgovori

Smernice

- Smernice Tržnega inšpektorata RS za izvajanje Zakona o preprečevanju pranja denarja in financiranja terorizma za pravne in fizične osebe, ki opravljajo posle poslovanja z nepremičninami z dne 10.6.2024

- Smernice za izvajanje Zakona o preprečevanju pranja denarja in financiranja terorizma za dajalce kreditov in kreditne posrednike z dne 12.3.2024

- Smernice Agencije za javni nadzor nad revidiranjem za izvajanje Zakona o preprečevanju pranja denarja in financiranje terorizma z dne 28.3.2023

- Smernice Agencije za trg vrednostnih papirjev za preprečevanje pranja denarja in financiranja terorizma z dne 30.3.2023

- Smernice za izvajanje Zakona o preprečevanju pranja denarja in financiranja terorizma za zavezance, katerih primarni nadzornik je Odvetniška zbornica z 19.4.2023

- Smernice o oceni tveganja pranja denarja in financiranja terorizma, za zavezance, katerih primarni nadzornik je Banka Slovenije z dne 5.5.2022

- Smernice o oceni tveganja pranja denarja in financiranja terorizma, za zavezance, katerih primarni nadzornik je Agencija za zavarovalni nadzor z dne 22.3.2022

- Smernice za izvajanje Zakona o preprečevanju pranja denarja in financiranja terorizma za notarje z dne 11.9.2018

- Smernice za izvajanje Zakona o preprečevanju pranja denarja in financiranja terorizma za računovodske servise in davčne svetovalce z dne 21.8.2018

- Smernice za izvajanje Zakona o preprečevanju pranja denarja in financiranja terorizma za koncesionarje in prireditelje iger na srečo z dne 20.11.2017

- Smernice za izvajanje ZPPDFT-2 - trgovanje s plemenitimi kovinami in dragimi kamni ter izdelki iz njih

Inšpekcijski nadzor

Nadzor nad izvajanjem določb Zakona o preprečevanju pranja denarja in financiranja terorizma ter predpisov, izdanih na njegovi podlagi, opravljajo v okviru svojih pristojnosti:

- Urad Republike Slovenije za preprečevanje pranja denarja,

- Banka Slovenije,

- Agencija za trg vrednostnih papirjev,

- Agencija za zavarovalni nadzor,

- Finančna uprava Republike Slovenije,

- Tržni inšpektorat Republike Slovenije,

- Agencija za javni nadzor nad revidiranjem,

- Odvetniška zbornica Slovenije,

- Notarska zbornica Slovenije in

- Policija.

Če nadzorni organ pri opravljanju nadzornih nalog ugotovi kršitve, ima pravico in dolžnost:

- odrediti ukrepe za odpravo nepravilnosti in pomanjkljivosti v roku, ki ga sam določi;

- izvesti postopke v skladu z zakonom, ki ureja prekrške;

- predlagati pristojnemu organu sprejetje ustreznih ukrepov;

- odrediti druge ukrepe in dejanja, za katere je pooblaščen z zakonom ali drugim predpisom.

Posredni inšpekcijski nadzor

V uradu izvajamo tudi posredni inšpekcijski nadzor, v okviru katerega je zavezancem iz 4. člena Zakona o preprečevanju pranja denarja in financiranja terorizma posredovan v izpolnitev Vprašalnik o aktivnostih poslovnih subjektov na področju preprečevanja pranja denarja in financiranja terorizma.

-

Vprašalnik

Dokumentacije

Razkritja v zvezi z inšpekcijskim nadzorom

Nadzorni organi z namenom preprečevanja in odvračanja ravnanj, ki pomenijo kršitev Zakona o preprečevanju pranja denarja in financiranja terorizma, javno objavijo informacije v zvezi z ukrepi nadzora in sankcijami zaradi prekrškov, ki so jih izrekli zaradi kršitev tega zakona.

Te informacije obsegajo podatke:

- o kršitelju in zavezancu za izvedbo ukrepa (naziv in sedež pravne osebe ali osebno ime fizične osebe),

- o kršitvi ali naravi odrejenega ukrepa (opis okoliščin in ravnanj, ki pomenijo kršitev tega zakona oziroma narekujejo izvedbo odrejenega ukrepa, naravo ugotovljenih kršitev oziroma vrsto pomanjkljivosti, zaradi katerih je bil odrejen ukrep),

- izrek odločbe, s katero je postopek pravnomočno končan,

- o morebitni odpravi kršitve ali izvedbi odrejenega ukrepa.

Namen javne objave informacij je v preprečevanju kršitev zakonskih določb in s tem večje pravne varnosti pri sklepanju poslovnih razmerij in integritete poslovnega okolja, ter obveščanju zainteresirane javnosti o delovanju poslovnih subjektov, ki delujejo v poslovnem okolju in pravnem prometu, na področju predpisov o preprečevanju pranja denarja in financiranja terorizma

-

Razkritje informacij o izrečenih ukrepih

Seznami in evidence- Razkritje informacij o izrečenih ukrepih (xlsx, 109 KB)

Zakonodaja

- Zakon o preprečevanju pranja denarja in financiranja terorizma (ZPPDFT-2)

- Uredba o seznamu funkcij, ki se v Republiki Sloveniji štejejo kot vidni javni položaj

- Uredba o izvzemu prirediteljev klasičnih iger na srečo iz izvajanja ukrepov za odkrivanje in preprečevanje pranja denarja in financiranja terorizma

- Uredba o dejavnostih neznatnega tveganja pranja denarja ali financiranja terorizma

- Pravilnik o dejavnikih neznatnega in povečanega tveganja za pranje denarja ali financiranje terorizma

- Pravilnik o izvajanju notranje kontrole, pooblaščencu, hrambi in varstvu podatkov, strokovnem usposabljanju ter upravljanju evidenc pri zavezancih

- Pravilnik o tehničnih pogojih, ki jih morajo izpolnjevati videoelektronska identifikacijska sredstva

- Pravilnik o tehničnih pogojih, ki jih morajo izpolnjevati varni daljinsko upravljani ali elektronski postopki in sredstva za identifikacijo

- Pravilnik o tehničnih pogojih, ki jih morajo izpolnjevati sefi in videoelektronska identifikacijska sredstva oziroma sredstva, ki omogočajo ugotavljanje istovetnosti stranke na podlagi biometričnih značilnosti

- Pravilnik o načinu hrambe in vračilu zasežene gotovine

- Pravilnik o službeni izkaznici inšpektorjev za preprečevanje pranja denarja

- Uredba (EU) 2024/1624 Evropskega parlamenta in Sveta z dne 31. maja 2024 o preprečevanju uporabe finančnega sistema za pranje denarja ali financiranje terorizma (Besedilo velja za EGP)

- Direktiva (EU) 2024/1640 Evropskega parlamenta in Sveta z dne 31. maja 2024 o mehanizmih, ki jih morajo vzpostaviti države članice za preprečevanje uporabe finančnega sistema za pranje denarja ali financiranje terorizma, spremembi Direktive (EU) 2019/1937 ter spremembi in razveljavitvi Direktive (EU) 2015/849 (Besedilo velja za EGP)

- Uredba (EU) 2024/1620 Evropskega parlamenta in Sveta z dne 31. maja 2024 o ustanovitvi organa za preprečevanje pranja denarja in financiranja terorizma ter o spremembi uredb (EU) št. 1093/2010, (EU) št. 1094/2010 in (EU) št. 1095/2010 (Besedilo velja za EGP)

- Direktiva (EU) 2024/1654 Evropskega parlamenta in Sveta z dne 31. maja 2024 o spremembi Direktive (EU) 2019/1153 glede dostopa pristojnih organov do centraliziranih registrov bančnih računov prek sistema povezovanja in tehničnih ukrepov za lažjo uporabo evidenc transakcij

- Direktiva (EU) 2018/843 Evropskega parlamenta in Sveta z dne 30. maja 2018 o spremembi Direktive (EU) 2015/849 o preprečevanju uporabe finančnega sistema za pranje denarja ali financiranje terorizma ter o spremembi direktiv 2009/138/ES in 2013/36/EU (Besedilo velja za EGP)

- Uredba (EU) 2018/1672 Evropskega parlamenta in Sveta z dne 23. oktobra 2018 o kontroli gotovine, ki se vnaša v Unijo ali iznaša iz nje, in razveljavitvi Uredbe (ES) št. 1889/2005

- Direktiva (EU) 2015/849 Evropskega parlamenta in Sveta z dne 20. maja 2015 o preprečevanju uporabe finančnega sistema za pranje denarja ali financiranje terorizma, spremembi Uredbe (EU) št. 648/2012 Evropskega parlamenta in Sveta ter razveljavitvi Direktive 2005/60/ES Evropskega parlamenta in Sveta in Direktive Komisije 2006/70/ES (Besedilo velja za EGP)

- Zakon o ratifikaciji Konvencije Sveta Evrope o pranju, odkrivanju, zasegu in zaplembi premoženjske koristi, pridobljene s kaznivim dejanjem, in o financiranju terorizma (MKPOZZ)

- Zakon o ratifikaciji Konvencije o boju proti podkupovanju tujih javnih uslužbencev v mednarodnem poslovanju (MKBPTJ)